Hneď prvou veľkou povinnosťou podnikateľov, vždy na začiatku nového roka, je podanie daňového priznania k dani z motorových vozidiel.

Daňový úrad sa snaží podnikateľom uľahčiť ich povinnosti a preto, ak ste už v minulosti podávali daňové priznanie, zabezpečí na portály Finančnej správy predvyplnenie tohto tlačiva.

Ak ste však motorové vozidlo počas roka kúpili, predali, prípadne nepoužívali na podnikanie, doplnenie a úpravu týchto údajov si budete musieť zatiaľ stále odkočírovať sami. Platí tu preto staré známe porekadlo: „Dôveruj, ale preveruj.“

Za aké obdobie sa podáva daňové priznanie?

Zdaňovacím obdobím, za ktoré sa daňové priznanie z motorových vozidiel podáva je kalendárny rok. Daňové priznanie sa podáva do 31.01. nasledujúceho kalendárneho roka (za rok 2019 do piatka, 31.01.2020). Do tohto dátumu musí byť daň aj zaplatená.

V určitých prípadoch môže byť zdaňovacie obdobie iné. Napríklad, ak daňovník zomrie, daňové priznanie za zdaňovacie obdobie, ktoré sa končí smrťou daňovníka, je povinný podať dedič (ak je viac dedičov, podáva ho ten, komu to vyplýva z dohody dedičov) do troch mesiacov po mesiaci, v ktorom daňovník zomrel, pričom správca dane môže túto lehotu na žiadosť dediča predĺžiť, ak žiadosť dedič podá najneskôr 15 dní pred uplynutím lehoty na podanie daňového priznania. Alebo napríklad Čo s cestnou daňou po skončení podnikania?

Kto je daňovníkom?

Daňovníkom dane z motorových vozidiel je fyzická osoba alebo právnická osoba, ktorá

- je v doklade zapísaná ako držiteľ vozidla, alebo

- má v doklade ako držiteľa vozidla zapísanú svoju organizačnú zložku, alebo

- používa vozidlo, v ktorého doklade je ako držiteľ vozidla zapísaná osoba, ktorá zomrela, zanikla alebo bola zrušená, alebo

- používa vozidlo, v ktorého doklade je ako držiteľ vozidla zapísaná osoba, ktorá nepoužíva vozidlo na podnikanie, alebo

- zamestnávateľ, ak vypláca zamestnancovi cestovné náhrady za použitie vozidla (podmienkou však je, že toto vozidlo sa inak nepoužíva na podnikanie).

Možné príklady môžete nájsť aj na stránke Finančnej stránky.

Čo je predmetom dane?

Predmetom dane sú motorové vozidlá a prípojné vozidlá zaradené do kategórii*:

- L – motorové vozidlá s menej ako 4 kolesami a štvorkolky,

- M – motorové vozidlá určené na prepravu osôb,

- N – motorové vozidlá určené na prepravu nákladu,

- O – prípojné vozidlá,

ktoré sú evidované v SR a používajú sa na podnikanie alebo inú samostatne zárobkovú činnosť v danom zdaňovacom období.

*Presnú definíciu kategórii nájdete v Prílohe č. 1 Nariadenia vlády SR č. 140/2009 Z.z., , ktorým sa ustanovujú podrobnosti o typovom schvaľovaní motorových vozidiel a ich prípojných vozidiel, systémov, komponentov a samostatných technických jednotiek určených pre tieto vozidlá.

Čo nie je predmetom dane?

Predmetom danie nie sú vozidlá

- ktoré má pridelené zvláštne evidenčné číslo obsahujúce písmeno M, H alebo S,

- určené na vykonávanie špeciálnych činností, nie na prepravu (v technickom preukaze musí byť zapísané/označené, že ide o špeciálne vozidlo).

Ktoré vozidlá sú od dane oslobodené?

Od dane sú oslobodené vozidlá

- diplomatických misií a konzulárnych úradov,

- zdravotnej, banskej, horskej, leteckej záchrannej služby a požiarnej ochrany,

- pravidelnej osobnej dopravy, ktoré vykonávajú prepravu na základe zmluvy o službách vo verejnom záujme,

- používané výhradne v poľnohospodárskej a lesnej výrobe.

Pri všetkých vyššie spomenutých vozidlách, okrem diplomatických a konzulárnych, sa oslobodenie od platenia dane uplatňuje v daňovom priznaní. Tieto vozidlá teda musíte v daňovom priznaní uviesť, daň za ne ale nezaplatíte.

Kedy vzniká a zaniká daňová povinnosť?

Daňová povinnosť vzniká prvým dňom mesiaca, v ktorom bolo vozidlo použité na podnikanie alebo inú samostatne zárobkovú činnosť v danom zdaňovacom období.

Naopak, zánik daňovej povinnosti nastáva pri:

- vyradení alebo dočasnom vyradení vozidla z evidencie,

- ukončení alebo prerušení podnikania,

- vydaní potvrdenia orgánom Policajného zboru o odcudzení vozidla,

- zániku daňovníka bez likvidácie,

- vykonaní zápisu prevodu držby vozidla do dokladov vozidla (zmene držiteľa vozidla),

- ukončení použitia vozidla daňovníkom ak išlo o:

- používanie vozidla, v ktorého doklade je ako držiteľ vozidla zapísaná osoba, ktorá zomrela, zanikla alebo bola zrušená, alebo

- používanie vozidla, v ktorého doklade je ako držiteľ vozidla zapísaná osoba, ktorá nepoužíva vozidlo na podnikanie, alebo

- zamestnávateľa, ktorý vyplácal zamestnancovi cestovné náhrady za použitie vozidla (podmienkou však je, že toto vozidlo sa inak nepoužíva na podnikanie).

Ak počas toho istého kalendárneho mesiaca dôjde k zmene v osobe daňovníka pri tom istom motorovom vozidle, napríklad z dôvodu predaja, darovania, vzniká daňová povinnosť novému majiteľovi prvým dňom mesiaca nasledujúceho po mesiaci, v ktorom došlo k uvedenej zmene. Daňová povinnosť pôvodnému majiteľovi zaniká posledným dňom mesiaca, v ktorom došlo k uvedenej zmene.

Príklad:

Firma A predala v priebehu mája 2019 auto firme B. Firme B teda vznikla daňová povinnosť prvým dňom mesiaca jún 2019 a firme A zanikla daňová povinnosť posledným dňom mája 2019.

Príklad:

Kedy zaniká daňová povinnosť – predajom auta alebo prepisom technického preukazu (TP)?

Ak ste používali vozidlo na podnikanie, ktoré ste mali zaradené v majetku, a toto vozidlo ste predali napr. 17.02.2019 (rovnaký dátum bol vyznačený aj v TP – dátum odhlásenia vozidla), pričom nový majiteľ auta vykonal prepis v TP na Polícii napr. až 02.03.2019 tak vaša daňová povinnosť zaniká k 28.02.2019, nie k 31.03.2019. Teda posledným dňom, v ktorom došlo k prevodu držby vozidla na inú osobu – dňom, kedy ste vy vozidlo na polícii odhlásili.

Daňová povinnosť právneho nástupcu daňovníka, ktorý bol zrušený bez likvidácie, vzniká prvým dňom mesiaca nasledujúceho po zániku daňovníka, ktorý bol zrušený bez likvidácie.

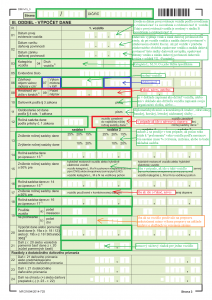

Vznik a zánik daňovej povinnosti sa vyznačuje v III. oddieli na riadku 02 v daňovom priznaní.

V prípade, že v zdaňovacom období neboli splnené podmienky, že vozidlo bolo použité na podnikanie alebo inú samostatne zárobkovú činnosť a v tomto období taktiež nebolo o vozidle účtované, vozidlo nebolo evidované v daňovej evidencii alebo neboli uplatňované výdavky spojené s používaním vozidla, za takéto vozidlo daň neplatíte a daňové priznanie nepodávate (podáva sa iba za tie vozidlá, za ktoré sa daň platí).

Vzniká vám však oznamovacia povinnosť. To znamená, že ste povinný túto skutočnosť v lehote do 31. januára po uplynutí zdaňovacieho obdobia oznámiť miestne príslušnému daňovému úradu prostredníctvom tlačiva Oznámenie o zániku daňovej povinnosti k dani z motorových vozidiel zverejneného na portály Finančnej správy.

Oznámenie sa podáva elektronicky cez portál Finančnej správy: Správa daní → Podanie pre FS – Správa daní → Všeobecné podanie pre Finančnú správu Slovenskej republiky.

Podľa čoho sa určuje daň a aká je jej sadzba?

Pri vozidlách kategórie L, M, N, ktorých zdrojom energie je iba elektrická energia, sa základ dane určuje podľa výkonu motora v kW. Sadzba dane je nulová (takéto vozidlá sa aj tak musia uvádzať v daňovom priznaní).

![]()

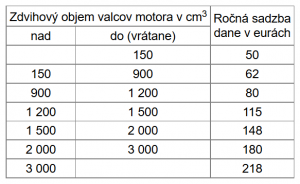

Pri osobných vozidlách kategórie L a M1 sa sadzba dane určuje na základe objemu valcov motora v cm3. Sadzby sú nasledovné:

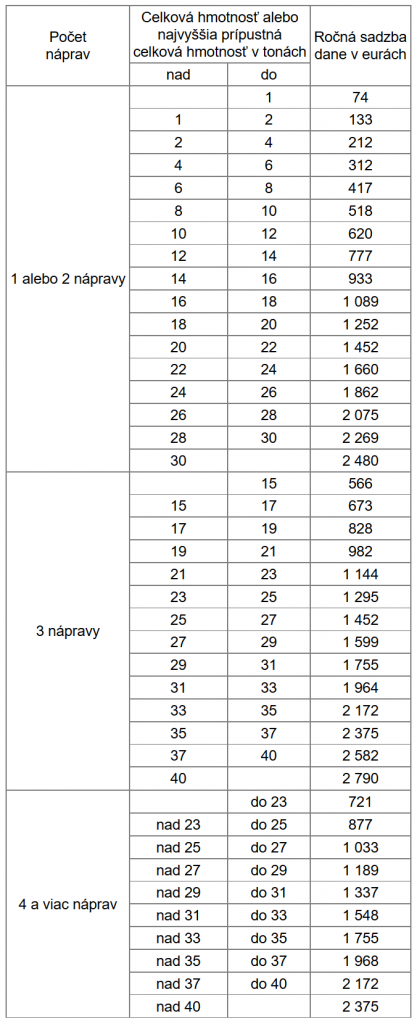

No a pri úžitkových vozidlách a autobusoch (kategórie M2, M3, N1, N2, N3, O1, O2, O3, O4) je to najväčšia prípustná celková hmotnosť* alebo celková hmotnosť v tonách a počet náprav**.

*Je uvedená v technickom preukaze. Ak ide o návesovú jazdnú súpravu, je to súčet najväčších prípustných hmotností pripadajúcich na jednotlivé nápravy pre jednotlivé vozidlá tvoriace túto súpravu. **Ide o súčet pohotovostnej a užitočnej hmotnosti. Ak ide o návesovú jazdnú súpravu, je to súčet hmotností pripadajúcich na jednotlivé nápravy pre jednotlivé vozidlá tvoriace túto súpravu.

Sadzby sú nasledovné:

Ak sa jedná o návesovú súpravu, tak daňovník zaradí v daňovom priznaní ťahač a osobitne náves do najbližšej nižšej ročnej sadzby dane, než do akej by patrili podľa najväčšej technicky prípustnej celkovej hmotnosti alebo celkovej hmotnosti uvedenej v doklade, ako jednu návesovú jazdnú súpravu iba raz, ak sa aj použili počas zdaňovacieho obdobia v rôznych návesových jazdných súpravách (na zmeny počas zdaňovacieho obdobia sa neprihliada).

Príklad:

Podnikateľ používa na podnikanie návesovú jazdnú súpravu, ktorú tvorí ťahač a náves, avšak náves je prenajatý od iného podnikateľa. Podnikateľ je držiteľom, t.j. daňovníkom iba ťahača, daňovníkom návesu je prenajímateľ, t.j. iný podnikateľ.

S prihliadnutím na skutočnosť, že podnikateľ nie je daňovníkom ťahača aj návesu (celej návesovej jazdnej súpravy), nie je naplnená zákonná podmienka, podľa ktorej „daňovník zaradí v daňovom priznaní ťahač a osobitne náves ako jednu návesovú jazdnú súpravu“. Zaradenie vozidiel do najbližšej nižšej ročnej sadzby dane si tak nemôže uplatniť ani jeden z podnikateľov, nakoľko ani jeden z nich nie je daňovníkom celej návesovej jazdnej súpravy.

Preto každý z daňovníkov uvedie v daňovom priznaní vozidlo, ktorého je držiteľom a ročnú sadzbu dane určí bez zaradenia do najbližšej nižšej ročnej sadzby dane.

Príklady pre návesové jazdné súpravy nájdete na stránke Finančnej správy.

Ako sa upravuje ročná sadzba dane?

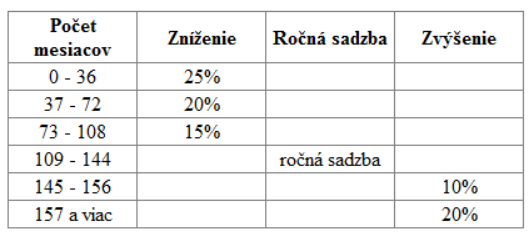

Samotná sadza danie nie je fixná, ale je ovplyvnená vekom vozidla. Preto môže dôjsť k jej úprave – zníženiu, zvýšeniu, alebo môže ostať na pôvodnej úrovni.

Uvedená ročná sadza dane Zákone sa znižuje o:

- 25 % počas prvých 36 kalendárnych mesiacov od prvej evidencie vozidla,

- 20 % počas nasledujúcich 36 kalendárnych mesiacov,

- 15 % počas nasledujúcich ďalších 36 kalendárnych mesiacov.

Po uplynutí tohto času (108 kalendárnych mesiacov od prvej evidencie vozidla) sa počas ďalších 36 kalendárnych mesiacov použije sadza neupravená, t.j. uvedená v predchádzajúcich tabuľkách.

Keď uplynie aj týchto 36 kalendárnych mesiacov (144 mesiacov od prvej evidencie vozidla), začne sa základná sadzba dane zvyšovať o:

- 10 % počas nasledujúcich 12 kalendárnych mesiacov,

- 20 % pre vozidlá, ktorá majú viac ako 156 kalendárnych mesiacov od prvej evidencie.

Ak ste ekologicky a/alebo ekonomicky zmýšľajúci, môžete si ročnú sadzbu znížiť o 50 %. Túto úľavu si uplatňujete v daňovom priznaní a vzťahuje sa na:

- hybridné motorové vozidlá,

- motorové vozidlá s pohonom na stlačený zemný plyn (CNG) alebo skvapalnený zemný plyn (LNG),

- motorové vozidlo na vodíkový pohon.

Pozor! Zníženie ročnej sadzby dane o 50 % nie je možné aplikovať pri LPG pohone. Viac v článku Zníženie ročnej sadzby dane za auto o 50 % pri LPG?

Ročnú sadzbu si môžete znížiť o 50 % aj vtedy, ak ste v zdaňovacom období použili vozidlo kategórie N, O v rámci kombinovanej dopravy najmenej 60-krát*. Toto zníženie sa uplatňuje v daňovom priznaní a preukazuje sa potvrdením intermodálneho terminálu na prepravnom doklade.

*Ak je prekonaná vzdialenosť po železnici na území SR dlhšia ako 250 km, takáto kombinovaná preprava sa na účely zníženia sadzby dane započíta 2-krát.

Ako sa vypočíta daň?

Ak podnikateľ používal motorové a/alebo prípojné vozidlo používal počas celého roka, použije sa ročná sadzba dane vypočítaná podľa vyššie popísaných postupov.

V prípade, že podnikateľ používal motorové a/alebo prípojné vozidlo iba časť roka, je povinný zaplatiť pomernú časť dane. Tú vypočíta ako súčin jednej dvanástiny (1/12) ročnej sadzby dane (po úpravách) a počtu kalendárnych mesiacov, v ktorých sa používalo vozidlo na podnikanie*.

*Daňová povinnosť vzniká vždy k prvému dňu mesiaca, v ktorom sa vozidlo začalo používať na podnikanie a končí vždy posledným dňom mesiaca.

V situácii, že sa vozidlo používalo na prepravu uskutočnenú mimo výkonu prepravy na základe zmluvy o službách vo verejnom záujme, daň sa vypočíta ako súčin jednej tristošesťdesiatpätiny (1/365) a v priestupnom roku jednej tristošesťdesiatšestiny (1/366) ročnej sadzby dane (po úpravách) a počtu kalendárnych dní, v ktorých sa vozidlo používalo na prepravu.

Celková daň je potom výsledkom súčtov všetkých takto vypočítaných daní za všetky motorové vozidlá a prípojné vozidlá daňovníka za príslušné zdaňovacie obdobie.

Kedy musím platiť preddavky na daň?

Preddavok na daň (ide o akúsi zálohu) musí daňovník platiť počas zdaňovacieho obdobia v prípade, že jeho predpokladaná daň na ďalšie obdobie za všetky motorové a prípojné vozidlá vozidlá (po úprave výšky sadzby podľa mesiacov a zníženiach o 50 %), ktorým nezanikla daňová povinnosť, dosiahne určitú výšku. A to nasledovne:

- ak predpokladaná daň nepresiahne 700 €, preddavky sa neplatia,

- ak predpokladaná daň presiahne 700 €, ale nepresiahne 8 300 €, je povinnosť platiť štvrťročné preddavky na daň výške jednej štvrtiny (1/4) predpokladanej dane a sú splatné do konca príslušného kalendárneho štvrťroka,

- ak predpokladaná daň presiahne 8 300 €, je povinnosť platiť mesačné preddavky na daň výške jednej dvanástiny (1/12) predpokladanej dane a sú splatné do konca príslušného kalendárneho mesiaca.

Predpokladaná daň je súčet ročnej sadzby dane (vrátane jej úprav) za každé vozidlo, ktoré je predmetom dane k 1. januáru zdaňovacieho obdobia a nie je oslobodené od dane. Tu treba brať do úvahy vek motorového vozidla a následne zníženia/zvýšenia sadzby dane. Viac nájdete aj v článku Ako sa počíta predpokladaná daň z motorových vozidiel?

Daňový úrad môže určiť platenie preddavkov na daň inak aj na základe žiadosti daňovníka. Môže ísť napríklad o prípady, ktorým som sa venoval v článkoch Môžem zmeniť platenie preddavkov za autá, keď som ich predal? alebo Musím platiť preddavky za autá, keď som pozastavil živnosť?

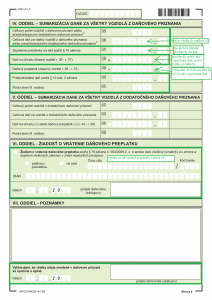

Ak daň vypočítaná v daňovom priznaní je vyššia ako zaplatené preddavky na daň, daňovník je povinný zaplatiť rozdiel v lehote na podanie daňového priznania (do 31.01.).

Ak sú zaplatené preddavky na daň vyššie ako daň vypočítaná v daňovom priznaní, so vzniknutým daňovým preplatkom sa postupuje v zmysle § 79 Zákona 563/2009 Z.z. Daňový poriadok. V daňovom priznaní však môžete požiadať priamo o jeho vyplatenie.

Daň, pomerná časť dane, preddavky na daň a ročná sadzba dane znížená alebo zvýšená, sa zaokrúhľuje na eurocenty nadol.

Daň na úhradu vypočítaná v daňovom priznaní sa neplatí, ak nepresiahne 5 €.

Kam zaplatiť daň?

Všetko o platení (nielen) dane z motorových vozidiel nájdete v článku Platenie daní – Daňový úrad.

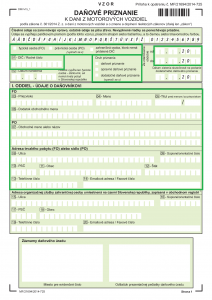

Kde sa čo vypĺňa v daňovom priznaní.

K vypĺňaniu DP je najúčinnejšou pomôckou Poučenie na vyplnenie daňového priznania k dani z motorových vozidiel.

(Zdroj: Zákon 361/2014 Z.z. o dani z motorových vozidiel, financnasprava.sk)

Mohlo by vás zaujímať: